En este artículo te explicare cual es la mejor decisión entre rentar o comprar casa adquiriendo un crédito hipotecario. Con un ejemplo sencillo y práctico te darás cuentas cuál de las dos opciones te conviene más.

En otras palabras lo que queremos saber es si es mejor pagar arriendo o pagar los intereses de un crédito para vivienda (Una hipoteca).

Para realizar la comparación, en los ejemplos tomaremos como moneda el dólar. De este modo cada quien pude hacer la conversión de dólares hacia la moneda de su respectivo país y seguir los dos ejemplos que aquí exponemos.

Primer Escenario Compra de casa adquiriendo un crédito hipotecario:

Realicemos el ejemplo bajo los siguientes supuestos: La casa que quieres comprar tiene un costo de 100.000 mil dólares y tú tienes ahorrado 30 mil dólares. De aquí se deduce que tendrás que ir a un banco y adquirir una hipoteca (crédito para vivienda) de 70 mil dólares. Resumamos en datos y recordemos que son valores en dólares:

- Valor de la casa: 100.000.

- Tienes ahorrado: 30.000.

- Hipoteca: 70.000.

¿Cuánto debo de pagar de intereses por un préstamo para vivienda?

La mayoría de los bancos tienen un simulador de crédito hipotecario online, es decir podemos tener un estimado de cuanto son los intereses que nos van a cobrar. Elige tu banco favorito y consulta dicho simulador. Para este ejemplo use el siguiente simulador: https://www.grupobancolombia.com/wps/portal/personas/necesidades/casa/simulador-solucion-inmobiliaria

Los intereses que nos cobrara el banco son de una tasa efectiva anual del 12.10%. El mismo simulador nos informa que para pagar el crédito y sus intereses en 10 años, debemos pagarle:

– 120 cuotas mensuales de 983 dólares (el simulador usa otra moneda pero para nuestro ejemplo seguiremos usando dólares)

Una simple multiplicación nos dirá cuanto habremos pagado al cabo de 10 años:

120* 983 dólares = 117 960 dólares. Casi 118 mil dólares.

Recordemos que el banco nos prestó tan solo 70 mil dólares. Así que restemos:

118mil – 70mil = 48 mil dólares.

Hemos pagado 48 mil dólares en intereses.

¿Al cabo de diez años cuanto se ha valorizado una vivienda?

Una de las ventajas te invertir nuestro ahorros en comprar de vivienda es que por lo general esta se valoriza. Es decir la compramos por 100 mil dólares pero al cabo de 10 años su costo puede ser superior.

Su valor se incremente anualmente en un pequeño porcentaje. Este porcentaje varía según el país, la ciudad y el sector y la situación económica del país.

Un buen valor puede ser un 7% anual de valorización.

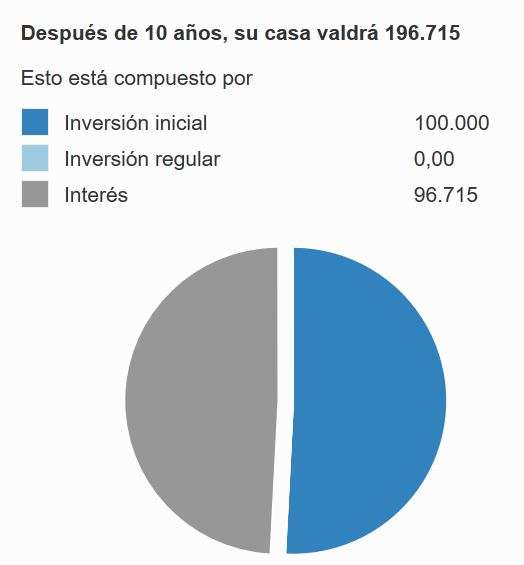

Para saber cuánto se ha valorizado una vivienda de 100 mil dólares en 10 años debemos usar una calculadora de interés compuesto. Yo use la siguiente:

https://es.calculatestuff.com/financial/compound-interest-calculator

Usando estas calculadoras encontramos que a los 10 años la vivienda puede tener un valor de:

196 mil dólares. -> Valor de la vivienda después de 10 años.

¡Genial! casi que ha duplicado su valor.

Segundo Escenario: Arrendar una casa durante 10 años:

Supongamos que hemos decidido no endeudarnos con un crédito hipotecario. Queremos vivir pagando mes a mes un arriendo.

Pagarle cuotas de 983 dólares durante 10 años a un banco no nos apetece. Algo nos dice que podemos ser un poco más inteligentes.

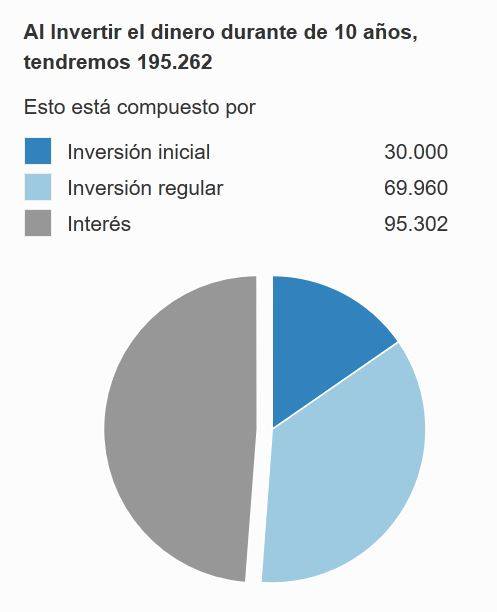

Así que pensamos: “De esos 983 dólares solo una pequeña parte la gastamos en arriendo y el resto la invertimos” Puede ser por ejemplo así: cada mes pagamos 400 de arrendo y 583 la invertimos de tal manera que nos genere ganancias cercanas al 10% anual.

Recuerdas que teníamos 30 mil dólares ahorrados. Muy bien analicemos que pasa si invertimos ese dinero durante 10 años. ¿Cuánto habremos ganado? Resumamos nuestro plan financiero:

- Monto inicial de ahorro: 30 mil.

- Ahorro mensual 583

- Rentabilidad anual. 10%

De nuevo, para saber cuánto obtendremos después de 10 años, debemos usar una calculadora de interés compuesto. Usando la mencionadas más arriba el resultado es:

195 mil dólares.

Entonces…

¿alquilar o comprar vivienda?

Si comparamos los dos valores resultantes en los dos escenarios vemos que el resultado es casi idéntico. Por un lado comprar vivienda nos reporta que en 10 años tendremos un bien material que vale 196 mil dólares. En el segundo escenario obtenemos que viviendo de arriendo e invirtiendo tendremos dinero ahorrado de 195 mil dólares.

Parece que ambos caminos son similares, los dos ejemplos no nos dieron diferencia monetarias muy notables. Necesitamos considerar más cuestiones para saber cuál es la mejor opción entre comprar y arrendar.

Ventajas y desventajas de comprar vivienda:

Vamos a nombra algunas cuestiones de importancia que debes tener en cuenta al momento de optar por comprar una casa financiada con un crédito hipotecario:

Ventajas:

- Eres libre de hacer remodelaciones a tu vivienda. Por ejemplo en algunos países puedes convertir la parte frontal de la casa en un negocio. Otra opción es construir una aparta estudio en la casa y alquilarlo. En este caso tienes una vivienda que te genera ingresos.

- Puedes comprar una vivienda de un piso y con el tiempo ir construyendo segundo y tercer piso, vives en uno de ellos y alquilas los otros dos.

Desventajas:

- Gastos de notaría y escrituras: No en todos los países se llama así, pero creo que entiendes a qué me refiero. Al momento de comprar una casa; además del costo de la vivienda debes cancelar por los gastos de escriturar la vivienda a tu nombre; este costo varía del 5 al 10 % del valor de la vivienda dependiendo del país.

- Costo del seguro del cerdito: La mayoría de los bancos te obliga a tomar un seguro de vida. ¿En caso de que fallezcas quien pagara el crédito? Los bancos no corren riesgos.

- Seguro de vivienda: Cada año debes pagarle un seguro a tu vivienda.

- Impuesto sobre el predio: En tu país debe existir algún impuesto que se aplica sobre los inmuebles, este impuesto debes pagarlo cada año y suele ser cercano al 1% del valor del predio.

- Hasta que no acabes de pagar la hipoteca, la casa no es tuya sino del banco. ¿Si la casa es del banco, porque no pagan ellos el impuesto sobre el predio? ¡Todo un misterio!

- Gasto en reparaciones: Cada año debes gastar dinero en reparaciones imprevistas. Un mes se daña algo en el baño, a los seis meses hay una tubería rota, o una filtración de agua, un techo que reparar, entre otros imprevistos.

- Es de difícil venta: Si quieres vender tu vivienda por que necesitas dinero, esto no es tan rápido. Se estima que 12 meses es el tiempo promedio en que una vivienda tarda en venderse.

- Si por algún motivo no puedes seguir pagando las cuotas de la hipoteca, pierdes la casa y todo el dinero que ya has pagado.

Ventajas y desventajas de arrendar vivienda:

Ventajas:

- Eliges en que sector vivir: En muchas ocasiones sale rentable arrendar cerca al trabajo, ahorras el dinero del trasporte y valiosísimas horas. ¿Has pensando cuanto tiempo gastas al año metido en el metro o en el autobús?

- No tienes que pagar impuestos: Te olvidas por completo de seguros e impuesto por tener un predio.

- No tienes que gastar en reparaciones: Arreglo de tuberías, mantenimiento de techos, pintura de paredes, todas estas son responsabilidad del propietario.

- Libertad de cambiar de locación: Si algo no te gusto o quieres cambiar de ciudad tienes más facilidad de hacerlo.

- No vives bajo el estrés de pagar una hipoteca.

Desventajas:

- No puedes hacer remodelaciones a la vivienda. No es tuya.

- Cada que te mudes de vivienda debes incurrir en gastos del traslados de tus muebles.

- Al final del año de contrato el propietario te puede pedir que desalojes. Tienes que irte por muy amañado que estés en el lugar.

Observaciones y conclusiones finales sobre arrendar o comprar vivienda:

- El más mínimo cambio en los valores usados en los ejemplo de los dos escenarios puede dar resultados muy diferentes. Por insignificante que parezca un punto porcentual, este repercute en gran medida al cabo de 10 años. No es lo mismo que un banco te cobre el12% anual a que te cobre el 10%. De la misma manera no es lo mismo que logres una rentabilidad del 10% a una del 14%.

- Este análisis tiene sentido para la compra de vivienda adquiriendo una crédito hipotecario. Si tu caso es que ya tienes los 100 mil dólares y deseas comprar la vivienda de contado; no hay mucho que analizar ¡Cómprala!

- Si optas por vivir de arriendo, recuerda que esta opción es rentable si inviertes el dinero que ya tienes ahorrado y si cada mes ahorras otro tanto. En el ejemplo hicimos la explicación con una rentabilidad del 10%, esta es una rentabilidad que pueden dar los fondos de renta fija a largo plazo. Si inviertes en un negocio propio la rentabilidad anual puede ser mucho mayor pero igualmente corres el riesgo de que el negocio no funcione y la rentabilidad sea nula.

- Si decides adquirir un crédito hipotecario analiza si tus ingresos son lo suficientemente altos como para pagar cada mes una cuota alta. No queras “colgarte” con la hipoteca y terminar perdiendo la casa.

- Hay sectores de una ciudad donde es un lujo vivir. En estos casos para personas con bajos o medianos ingresos no es conveniente ni un crédito hipotecario ni pagar arrendo. Los impuestos son altos al igual que las cuotas de hipoteca o de alquiler.

- Investiga si en tu país el gobierno brinda subsidios de vivienda. En este caso se facilita ampliamente pagar un crédito hipotecario. El único defecto de estos subsidios es que por lo regular aplica solo para viviendas de interés social, estas tienen el inconveniente que no son muy amplias y no suelen valorizarse muy bien. Esto último, por su puesto es relativo.

- Cuidado con las burbujas inmobiliarias: Compras una vivienda costosa porque el ambiente financiero hace prever que el costo de la vivienda está subiendo y seguirá subiendo. Piensas que en poco tiempo duplicaras o triplicaras tu inversión. Pero resulta que la burbuja explota y puede suceder que la casa que compraste la debas vender por un valor menor al que la adquiriste. Suele pasar, sino que lo digan los españoles y estadounidense que vivieron este fenómeno en el 2008.

- Un momento ideal para comprar casa es cuando los intereses para crédito de vivienda están bajos y el arriendo esta alto.

- Es mejor alquilar si los intereses de las hipotecas están altos o nos encontramos al borde del estallido de una burbuja inmobiliaria. ¿Cómo sabemos si estamos en una burbuja? Ni los mejores financieros lo supieron en el 2008. ¿O tal vez… si lo sabían?

- Si en lugar de comprar una casa compras un apartamento ten en cuenta que este cada mes deben pagar una cuota por administración. Con esta variable el ejemplo del escenario uno saldría menos rentable.

- Considera la estrategia de arrendar para subarrendar. Ejemplo: alquilas una casa grande con cuatro dormitorios; vives en uno y alquilas los otros tres a estudiantes universitarios. El arriendo total lo pagas con lo que pagan los universitarios. ¡Prácticamente estás viviendo gratis!

- Puedes comprar una casa con crédito hipotecario y alquilar una parte de ella. Es una estrategia que te ayuda conseguir dinero para pagar la cuota mensual.

En mi opinión no es mucha la diferencia entre arrendar o comprar casa. Cada quien debe analizar las ventajas y desventajas que tendrá según su estilo de vida y su disciplina.

Si eres de los que te gusta ser propietario y manejas la presión de vivir 10 u años con una hipoteca puedes meterte a un crédito y comprar. Si eres de un espíritu más libre, y tienes la disciplina y la inteligencia para mes a mes invertir algo de dinero y cada año multiplicarlo vivir de arriendo es tu opción para los próximos 10 o 20 años.

No hemos llegado a una conclusión definitiva; pero las dos simulaciones que realizamos es un ejercicio que toda persona debe hacer al menos una vez en su vida. Te invito a que compartas este artículo con tus amigos en las redes sociales; para que entre todos podamos aportar más ideas sobre este asunto de comprar o arrendar.

Si crees que algún punto me quedo faltando escríbelo en los comentarios y con gusto lo adiciono al artículo.

Es el mejor articulo que visto gracias ok